- Kako i Gdje...

- ..osnovati preduzeće

- ..otvoriti račun u banci

- ..prijaviti radnika

- ..osnovati NVO

- ..dobiti gradjevinsku dozvolu

- ..napraviti CV

- ..uknjižiti nepokretnost

- ..dobiti posjedovni list

- ..promijeniti direktora

- ..nostrifikovati diplomu

- ..osnovati turističku agenciju

- ..zamijeniti tablice

- ..otvoriti hostel

- ..dobiti radnu dozvolu

- ..dobiti list nepokretnosti

- ..izvaditi ličnu kartu

- ..izvaditi pasoš

- ..izvaditi carinski broj

- ..prijaviti rad sa akciznom robom

- ..dobiti boravak

- ..povećati osnivački ulog

- ..odjaviti radnika

- ..osnovati akcionarsko društvo

- ..obračunati plate

- ..registrovati preduzetnika

- ..brisati preduzetnika

- ..registrovati poljoprivrednika

- ..promijeniti osnovnu djelatnost

- ..otvoriti rent-a-car

- ...prijaviti se u zzzcg

Paušalno oporezivanje

Zakonom o porezu na dohodak fizičkih lica kao i Pravilnikom o paušalnom oporezivanju prihoda od samostalne djelatnosti, definisani su načini i oblici registracije i djelovanja paušalnih obveznika.

Paušalac je samostalni preduzetnik koji porez na dohodak plaća u jednakim mjesečnim iznosima, u zavisnosti od djelatnosti koju obavlja. To praktično znači da neka samostalna radnja, ako ima status paušalca, ne mora voditi poslovne knjige (osim knjige prometa), plaćati knjigovođu svaki mjesec i imati druge troškove vezane za to.

Paušalni poreski obveznik može biti svaki preduzetnik čiji ukupan promet u prethodnoj godini nije prešao 18.000€ ili ako prvi put počinje da obavlja djelatnosti, da planirani promet u tekućoj godini neće preći 18.000€.

Kako se i do kada podnosi zahtjev za paušalno oporezivanje?

- nakon što je izvršio opštu registraciju u područnoj jedinici Poreske uprave prema mjestu prebivališta, preduzetnik podnosi Obrazac ZPO neposredno područnom poreskom organu;

- rok za podnošenje zahtjeva za narednu godinu je 31. decembar tekuće godine;

- ukoliko preduzetnik otpočne sa obavljanjem djelatnosti u toku godine zahtjev se podnosi u roku od 5 dana od dana Registracije u Centralni registar privrednih subjekata.

Koji su bliži kriterijumi za paušalno oporezivanje?

- vrsta djelatnosti (4 grupe djelatnosti);

- visina ostvarenog, odnosno planiranog prometa (do 6.000,00 €; do 12.000,00 € i do 18.000,00 €) ;

- učešće troškova poslovanja ( I grupa - troškovi 75%; II grupa – troškovi 65%; III grupa – troškovi 55% i IV grupa – troškovi 35%).

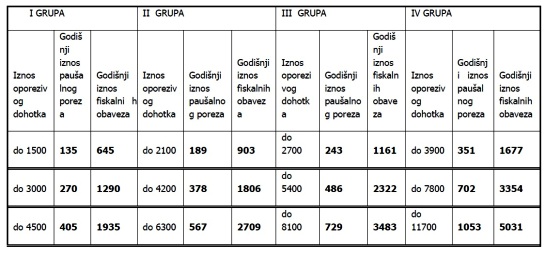

Paušalno oporezivanje prihoda od samostalne djelatnosti vrši se prema sledećoj poreskoj skali, u kojoj su dati iznosi godišnjeg poreza i svih fiskalnih obaveza (porez i doprinosi):

Više o načinu i kriterijumima za utvrđivanje poreske osnovice, možete saznati Ovdje.

Kako se registruje promet proizvoda i usluga?

- promet proizvoda i usluga se registruje putem računa fiskalne kase ili paragon blokova koji moraju biti označeni serijskim brojevima i ovjereni od strane područnog poreskog organa;

Kako se vrši evidencija ostvarenog prometa?

- paušalni obveznik je obavezan da vodi samo Knjigu prometa (Obrazac KPP) kao osnovnu knjigovodstvenu evidenciju, a ukoliko se bavi maloprodajom, mora posjedovati poresku registar kasu ili ovjerene paragon blokove. - u knjizi prometa unose se podaci sadržani u dnevnom izvještaju iz poreske registar kase, odnosno podaci iz posebnih računa (blok račun ili paragon blok i dr.).Preduzetnik sam obračunava sve svoje obaveze po osnovu radnih odnosa i poslovanja i podnosi mjesečne i godišnje prijave poreskom organu.

Porezi i doprinosi kod paušalnog obveznika?

Kod paušalnog oprezivanja, poreski organ za tekuću godinu rješenjem određuje fiksni iznos poreza i doprinosa koji treba da se plaćaju svakog mjeseca do kraja kalendarske godine i donošenja rješenja za narednu godinu. Paušalni obveznik nema drugih obaveza po porezima i doprinosima, osim ako ima još zaposlenih radnika.

Doprinosi za zdravstveno i penzijsko osiguranje iznose 32,8 % (za zaposlene i poslodavca), porez na dohodak iznosi 9% i doprinos za osiguranje od nezaposlenosti 1%. Osnovica za obračun je bruto lično primanje.

Kada se plaćaju porez i doprinosi?

- porez se plaća mjesečno, do kraja tekućeg mjeseca za prethodni mjesec, u visini 1/12 poreske obaveze utvrdjene poreskom skalom;

- poreski obveznici koji samostalnu djelatnost obavljaju sezonski, a ne duže od šest mjeseci, obaveze plaćaju do 5-tog u mjesecu za tekući mjesec.

Obavljanjem djelatnosti i ostvarivanjem prihoda plaća se i više vrsta taksi lokalnoj upravi, zavisno od posla kojim se preduzetnik bavi. Ukoliko preduzetnik planira da će oporezivi promet od obavljanja djelatnosti iznositi više od 18.000€, onda ima obavezu registracije za PDV, na način i po procedurama koje su opisane za preduzeća. Preduzetnik se može registrovati i dobrovoljno za PDV i ako prihod ne prelazi iznos od 18.000€, ako smatra da sistem PDV-a može doprinijeti boljem poslovanju.

Novim izmjenama ovog zakona predviđeno je da i fizička lica - preduzetnici mogu biti oslobođeni plaćanja poreza na prihode od proizvodne djelatnosti u nerazvijenim opštinama do osam godina od početka rada u tim opštinama. Oslobađanje ne važi za primarnu poljoprivrednu proizvodnju, ribarstvo, transport itd

Preduzetnik, je obvezan takođe podnijeti godišnju prijavu poreza na dohodak fizičkih lica. Podnošenjem te prijave, preduzetnik se konačno oporezuje za godinu koja je prošla. Prijava se podnosi do kraja aprila tekuće godine za prethodnu nadležnoj područnoj jedinici Poreske uprave.

Izvor: Ministarstvo FinansijaSrodne teme